Налогообложение физических лиц в Финляндии

|

Налогообложение физических лиц в Финляндии

Налогообложение физических лиц в Финляндии

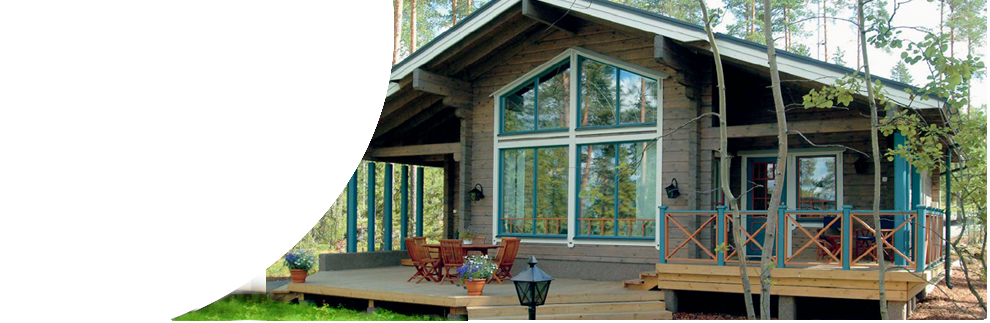

Физические лица в Финляндии подразделяются на резидентов и нерезидентов. Если физическое лицо находится в Финляндии более чем 6 месяцев в году, то для целей налогообложения считается финским резидентом. Для уточнения статуса резидента учитывается наличие недвижимого и иного дорогостоящего имущества на территории Финляндии. Резиденты Финляндии платят государственные и местные налоги с доходов, полученных как в Финляндии, так и за пределами страны. Лица, не являющиеся резидентами Финляндии платят налоги только за доход, полученный в Финляндии. Супруги рассчитывают и уплачивают налог раздельно. Все налогоплательщики обязаны предоставить декларации о доходах в налоговые органы не позднее 31 января года, следующего за отчетным годом. Государственный подоходный налог уплачивается по прогрессивным ставкам, дифференцированным от 8 до 39% в зависимости от величины дохода. Лица, имеющие доходы до 10 000 евро в год освобождены от этого налога. Подоходный налог рассчитывается и взимается с заработной платы работника работодателем. Недоплаченный налог удерживается дополнительно, а переплаченный — возмещается. Нерезиденты уплачивают налог на финские источники дохода по ставке 28% на дивиденды, авторские гонорары, проценты, а на заработную плату и пенсии — 35%. Помимо государственного подоходного налога, физические лица выплачивают также и муниципальные налоги. Ставка муниципального налога устанавливается местными законодательными актами. Муниципальные налоги выплачиваются только с сумм дохода, превышающих прожиточный минимум. В Финляндии установлены ограничения по сумме взимаемых налогов. Сумма всех налогов (как муниципальных, так и поимущественных), подлежащих уплате в бюджет, не должна превышать 70% от суммы государственного подоходного налога. Налоги на имущество физических лиц В Финляндии нет никаких ограничений для приобретения недвижимости иностранными гражданами, как в отношении земельных участков, так и в отношении квартир и домов (коттеджей). Иностранец в случае приобретения недвижимости как частное лицо (для отдыха и туризма) обязан получить разрешение в Государственной Административной Палате, заплатив за это 20 евро. Этот процесс носит формальный характер и трудностей не вызывает. Физические лица, являющиеся резидентами Финляндии, уплачивают налог на имущество по ставке 0,9% в год, включая имущество, находящееся за пределами страны, если чистая (фактическая, оценочная, рыночная) стоимость этого имущества превышает 150 000 евро. Нерезиденты имеют обязательства только по имуществу, расположенному на территории Финляндии, если это условие не оговорено в налоговых международных соглашениях, ставка налога на недвижимость для отдыха составляет от 0,5% до 1%. Ставки налога на имущество, переходящее в порядке наследования и дарения, варьируются в зависимости от степени родства передающей стороны и правопреемника (для близких родственников эта ставка колеблется от 10 до 16%, а для сделок между лицами, не имеющими родства — от 30 до 48%).

При отчуждении права на владение недвижимостью в Финляндии или на право владения ценными бумагами уплачивается также налог на перевод средств. Его ставка устанавливается в размере 1,6% для квартир и в размере 4% для домов и коттеджей. На земельные участки без строений налог составит 1-3%(Взимание налога исчисляется с того момента, как план застройки был одобрен, а строительство еще не началось).

Если налог на перевод средств не был оплачен в течение положенных 6 месяцев, налог увеличивается с 4-х до 20%. За каждый последующий месяц опоздания следует новое повышение налога на 20% до тех пор, пока налог не будет составлять 100%. Ответственность за выплату налога всегда несет покупатель. В случае сдачи в аренду недвижимости по действующему налоговому законодательству Финляндии уплачивается налог на прибыль в размере 28%. |

+7 911 928 18 01

+7 911 928 18 01 info@finma.fi

info@finma.fi